半導体関連ファンドが大人気ですね。このブログでも取り上げた『ニッセイSOX指数インデックスファンド』の分析記事は先日ついにビュー数で大台に乗りました。今やブログ記事でもダントツの1番人気になっていて、読んでくださった皆さまには本当に感謝しております。

そこで今回は半導体関連銘柄である『野村世界業種別投資シリーズ(世界半導体株投資)』(以下、野村世界半導体株投資)について『ニッセイSOX指数インデックスファンド』(以下、ニッセイSOX指数)と比較しつつ分析していきたいと思います。

先に結論ですが、『野村世界半導体株投資』は『ニッセイSOX指数』よりも低リスク・高成長率と優れた成果を挙げている一方、手数料が高めの設定であることと、構成銘柄がAI関連で今話題のnVIDIAやブロードコム、台湾セミコンダクター(TSMC)の3社だけで48.6%を占めているといった偏りがあることから、初心者には『ニッセイSOX指数』を、上級者には3社を個別株として購入した方が手数料もかからずよいのでは、との考えに至りました。

また一番最後にリーマン先輩が最近欲しいと思っている個別株をピックアップしています。なぜ欲しいのか、その分かり易い理由もつけていますので、最後までお読みいただけるとうれしいです。

基本情報

まずは『野村世界半導体株投資』の基本情報です。( )カッコ内は『ニッセイSOX指数』です。

✅信託報酬:年1.65%(年0.1815%)

✅信託財産留保額:0.3%(なし)

✅投資対象:世界各国の半導体関連企業の株式を主要投資対象とします

✅構成銘柄数:24(30)

✅決算・分配実施:年1回6月(年1回9月、分配なし)

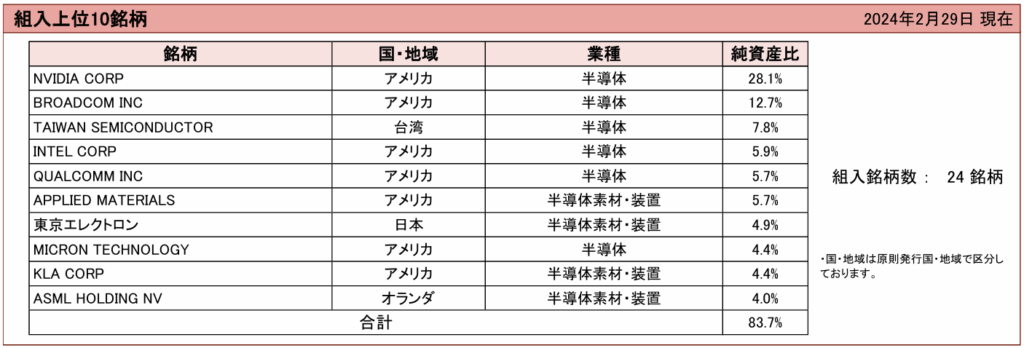

構成銘柄の組み入れ比率は次のとおり公表されています。

nVIDIA28.1%、ブロードコム12.7%、TSMC7.8%と、AI関連としても注目されている半導体関連企業3社で約半分の割合を占めています。また上位10社で83.7%となり、中には東京エレクトロンも約5%含まれていることが分かります。

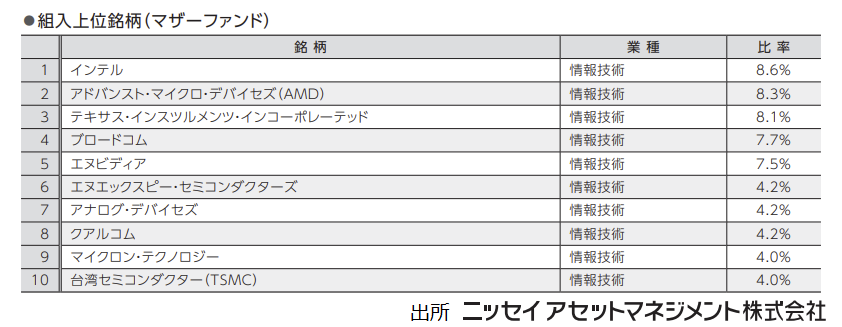

それにしても偏り過ぎじゃないですか?参考までに『ニッセイSOX指数』の組み入れ比率を載せておきます。

投資方針

『野村世界半導体株投資』はアクティブファンドです。ただしベンチマークとしてはMSCI All Country World Semiconductors & Semiconductor Equipment指数を見ています。

アクティブファンドゆえに手数料が高くなっているようで、パッシブファンドである『ニッセイSOX指数』の手数料のおよそ9倍にもなります。

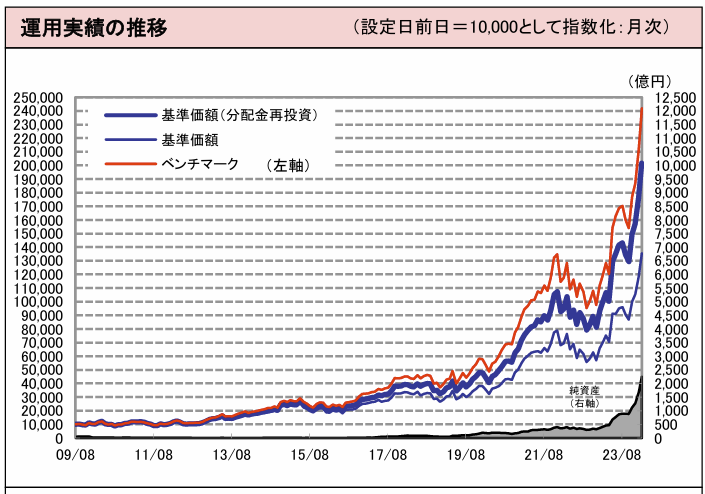

以下のグラフは指数と運用成績を比較しているものになりますが、指数(赤い線)が運用成績(青い線、基準価額)を圧倒しています。

これ、素直に指数に倣って運用して手数料下げてくれたほうがうれしくない?変にこねくり回して成績は下がる、手数料は上がる、ということになってしまっています。

それにしても直近の上昇には目を瞠るものがありますが、これは比率の高いnVIDIAとブロードコムの上昇の影響によるものです。AI関連の半導体銘柄では2トップでもあるため、『野村世界半導体株投資』はAI関連銘柄と言っても過言ではありません。

では分析に入っていきましょう。

リスクと成長率の分析

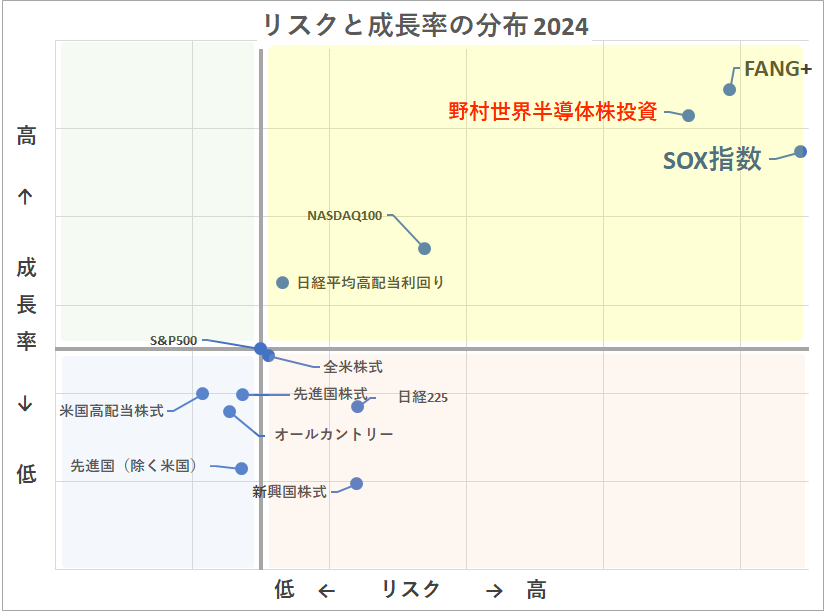

『野村世界半導体株投資』の10年分のデータを基に分析しました。

結果はリスク・成長率共にいつものグラフの中には納まらず、『SOX指数』『FANG+』に近い値となりました。この3銘柄の中ではリスクは一番低く、成長率は『FANG+』に次ぐ2位となりました。

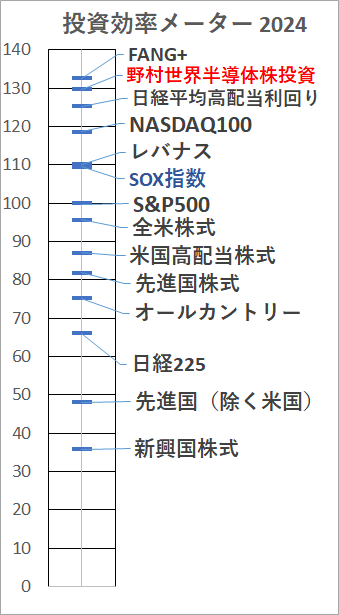

投資効率

投資効率は129となり、『FANG+』に迫る高い結果となりました。

以上のことから、『野村世界半導体株投資』はリスク・リターンともに高いのですが、『ニッセイSOX指数』よりは優れた投資先であることが分かりました。『FANG+』と似た結果でもあり、メガテック全般に投資するか、巨大半導体関連株に投資するか、好みで使い分けることができそうです。

ただ持ち続けるには値動きが激しくストレスが多い投資対象であることを忘れてはなりません。

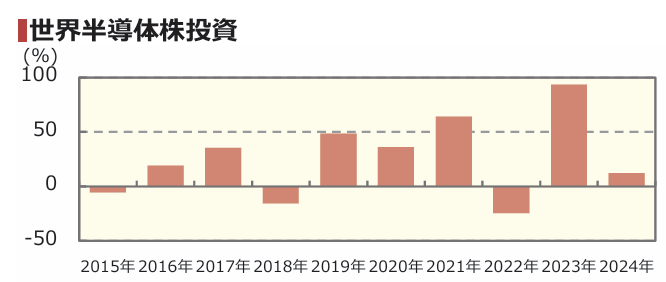

ここにもシリコンサイクルが

『ニッセイSOX指数インデックスファンド』の分析記事でシリコンサイクルについて触れました。半導体市場は3年から4年のサイクルで好況・不況を繰り返す、というやつです。

今回、『野村世界半導体株投資』の目論見書の中にもシリコンサイクルを見つけました。年間収益率の推移のグラフがそれです。

サイクル的に今年は上昇する年であることが分かります。

まとめ

- 『野村世界半導体株投資』はリターン・リスクがともに高い投資先です。

- 3年から4年のサイクルで下がるときは大きく下がりますが、上がるときの爆発力はそれを上回ってきました。

- 特に構成比率上位の銘柄は昨今のAIブームの筆頭でもあることから、AIブームに乗りたいならば選択肢としてアリと言えます。

- 但し、アクティブファンドのため手数料が高い点はデメリットです。AIブームが去って評価額が低迷した時に手数料の高さはダメージとして効いてきます。

リーマン先輩のひとりごと

私は半導体関連にかなり投資していますが、『野村世界半導体株投資』も『ニッセイSOX指数』も購入していません。24年4月現在、『NVDA』と『信越化学』を個別株として保有しています。そして現在は『野村世界半導体株投資』にも含まれている『東京エレクトロン』の購入を検討しているところです。

個別株は分散効果が効かない分リスクは高くなりますが、ここに挙げた3銘柄は一生持っててもよい、と考えるほどリスクは低いと見ています。

今回取り上げた『野村世界半導体株投資』を選ぶことも否定しませんが、上で書いたように偏りが大きいので、私のような個別株保有とリスクは大差ないと考えています。

「いや、私はコツコツ半導体関連に分散投資をしていきたいんだ」という方には『ニッセイSOX指数』が向いていると思っています。

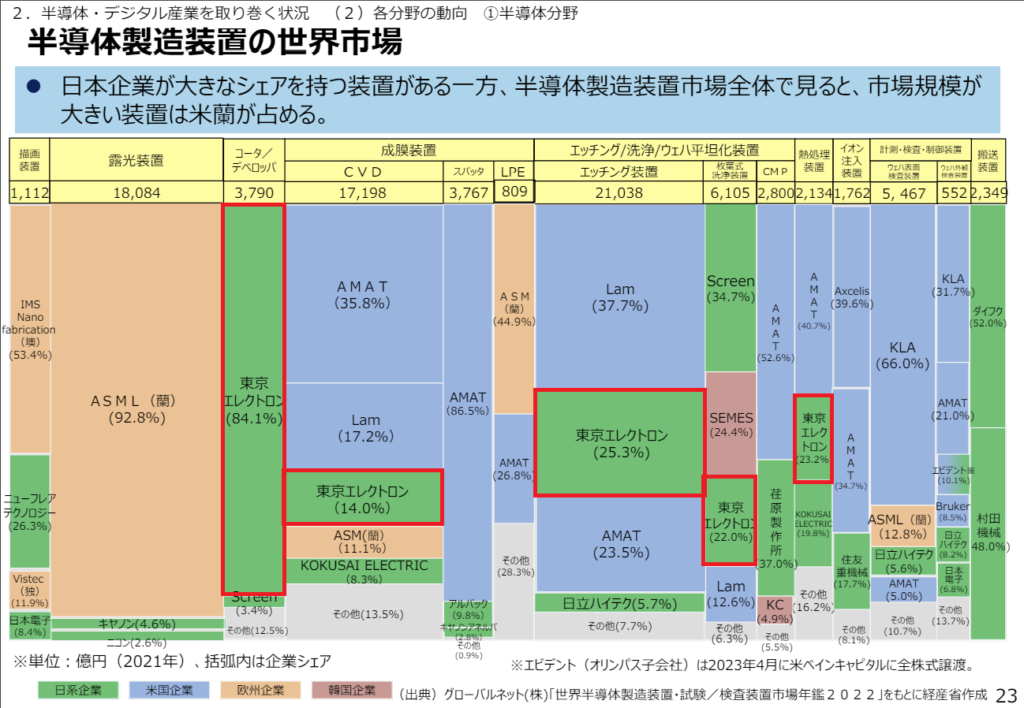

最後に、『東京エレクトロン』を直近で欲しい株として挙げている理由ですが、次の図を見て頂ければご理解いただけると思います。経済産業省が作った半導体製造プロセス別の製造装置の世界シェアを表わした図(別名:『東京エレクトロン』が欲しくなる図)、ぜひ皆さまを一度ご覧ください。5つの製造工程で世界シェアが3位までに入っているという超優良企業となっています。

コメント