先日『iFreeNEXT 日経連続増配株指数』について分析し、ご好評をいただきました。

今回はこれとどちらにするか迷いそうな銘柄『日経平均高配当利回り株ファンド』について分析しつつ、『高配当』と『連続増配』、新NISAで日本株に投資するならどちらがいいかを比較したいと思います。

先に結論ですが、『日経平均高配当利回り株ファンド』は新NISAのコアにもできるくらい優秀、『iFreeNEXT 日経連続増配株指数』はPFの強靭化として使ってみてはどうか、と提案しています。

基本情報

✅信託報酬:0.693%

✅日経平均株価採用銘柄の中から、予想配当利回りの上位30銘柄に投資

✅構成銘柄数:30

✅毎年6・12月にリバランス(組入銘柄の入替えと組入比率の調整)を実施

✅決算日:6・12月の各15日

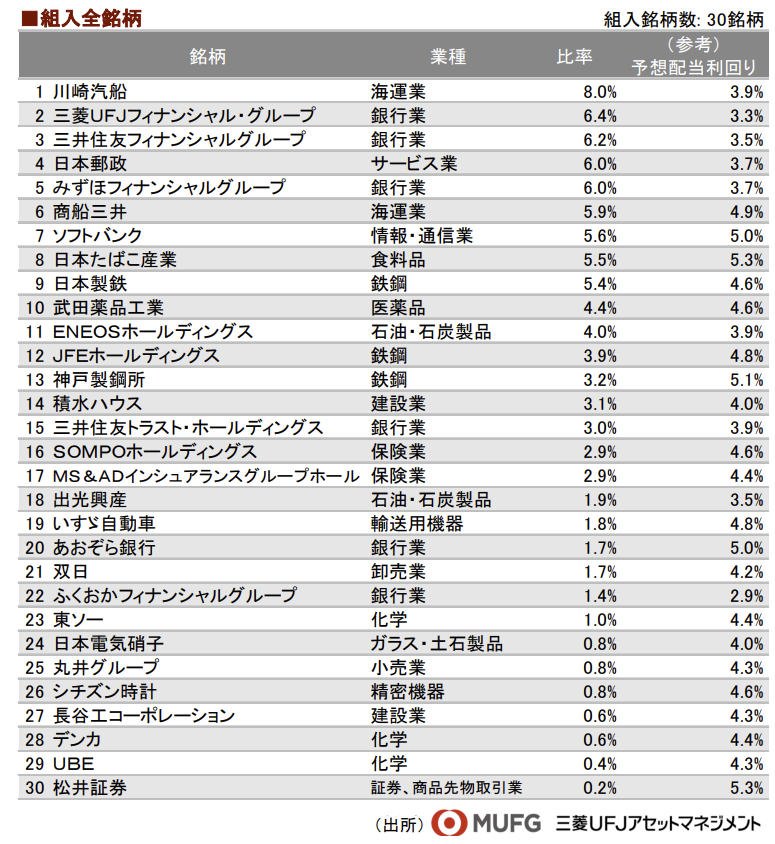

直近の構成銘柄を見てみると、さすが日経平均採用銘柄、重厚長大な超優良企業が並んでいます。

※『iFreeNEXT 日経連続増配株指数』や『SBI日本高配当株式(分配)ファンド(年4回決算型)』の構成銘柄はこちらの記事に上げています。

リスクと成長率の分析

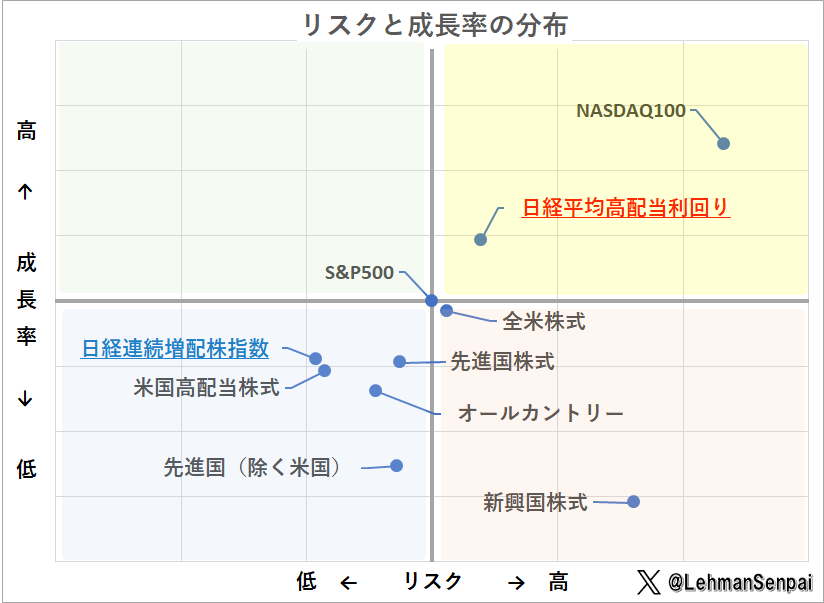

『日経平均高配当利回り株ファンド』の組成開始(2018年11月)からのデータが入手できたので、およそ5年分のデータを基に分析しました。

結果は予想外で、『S&P500』と比較してリスク・成長率ともに高くなりました。意外な結果ですが、直近5年間で『日経平均高配当利回り株ファンド』は『S&P500』よりハイリターンな投資先だったようです。

これはコロナ後の日経平均が好調だったからと考えられます。コロナでの暴落後、構成30銘柄は4%前後の配当をたたき出しながら順調に株価を伸ばしたことにより、結果配当の低い『S&P500』と較べてハイリターンとなったと推察できます。

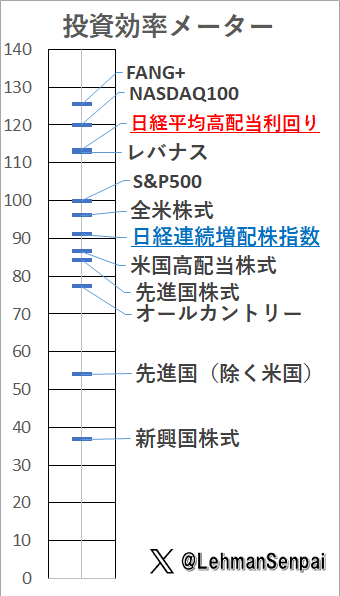

投資効率

投資効率も『S&P500』を突き放し『レバナス』と同程度との結果に。とても優秀、と言うか、凄いですね。

以上のことから、少なくとも直近5年間は『S&P500』よりも日本の高配当株式へ投資するほうが効率的に儲けることができた、ということが分かりました。

どちらを選ぶ?日本株投資『高配当』VS『連続増配』

『日経平均高配当利回り株ファンド』と『iFreeNEXT 日経連続増配株指数』はどちらが優れているの?と悩んでいる方はぜひここから先を読んでください。

上の分析図では『iFreeNEXT 日経連続増配株指数』もプロットしてあります。結果としては

成長率:『日経平均高配当利回り株ファンド』

リスクの低さ:『iFreeNEXT 日経連続増配株指数』

投資効率:『日経平均高配当利回り株ファンド』

となりました。

ではここからファンダメンタルを分析したいと思います。

配当利回り

直近の配当利回りについて調べた結果、次のとおりとなりました。

| 日経平均高配当利回りファンド | 日経連続増配株指数 | (参考)日経平均 | |

| 配当利回り | 4.1% | 2.2% | 1.9% |

『日経平均高配当利回りファンド』の4.1%はさすがと言えます。一方の『日経連続増配株指数』は日経平均よりやや高い程度でした。

PBR(株価純資産倍率)

株価純資産倍率とは株価の割安/割高を見るための指標です。(数値が低いほど割安)

最近では東京証券取引所がPBRの低迷する上場企業に対して改善するよう要請したニュースが注目を集めました。現在、継続的にPBRが1倍を割れている会社は、改善に向けて取り組まざるを得ない状況となっています。

ではPBRについて見てみましょう。

| 日経平均高配当利回りファンド | 日経連続増配株指数 | (参考)日経平均 | |

| PBR(倍) | 0.9 | 1.6 | 1.7 |

この結果から、『日経平均高配当利回りファンド』の構成銘柄のPBRが1倍を下回っており、各企業の株価がまだ割安である、ということが分かります。低PBRの企業は現在改善(要は株価対策)に取り組んでいますので、株価が上昇する余地がまだある、つまり『日経平均高配当利回りファンド』の価格もさらに上昇できる、と言えるのです。

信託報酬

最後に信託報酬です。

『日経平均高配当利回りファンド』の0.693%が目立ちますが、実質配当利回り(配当利回り-信託報酬)を見ると『iFreeNEXT 日経連続増配株指数』や日経平均連動銘柄と比べて単純に倍になっており、信託報酬の高さは配当利回りで十分にカバーされていることが分かります。

| | 日経平均高配当利回りファンド | 日経連続増配株指数 | (参考)日経平均 |

| 信託報酬 | 0.693% | 0.451% | 0.143% |

| 実質配当利回り | 3.41% | 1.75% | 1.76% |

※日経225連動商品の代表的な商品や詳細分析結果はこちらの記事に上げています。

まとめ

- 『日経平均高配当利回りファンド』はコロナ後の日経平均が好調なことで『S&P500』を上回る高い成長率を叩き出しました。

- その分リスクも『S&P500』より高い数値となりましたが、長期投資であればリスクを希釈できるため気にしなくていいレベルです。

- 構成銘柄はまだ割安で上を目指す余地があります。

- 後は日本経済がこの先どうなるかですが、ここはご自身の考えに従ってください。因みに私は楽観派です。

- 日本経済に投資してもよい、日本経済はひと皮むけてこれから伸びる!と思うのであれば、配当収益と値上がり益が両方狙える『日経平均高配当利回り株ファンド』は、新NISAでの長期投資のコアとしてとても良い選択肢と言えます。

- 一方、コアで『NASDAQ』や流行りの『FANG+』を検討されている方には『iFreeNEXT 日経連続増配株指数』をPFに組み込むことをおすすめします。リスクを軽減し下落耐性のある強靭なPFが組めると思います。

最後に、ちょうどこの記事をアップした日に、日本の株価はこれからまだ上がる、とレポートしている岡崎良介さんの動画も上がっていました。参考になるとおもいますのでリンクを貼っておきます。

コメント