前回、主要なインド株投資信託を集めて一斉に比較分析した記事をアップしました。その記事では個別分析記事でも取り上げた『HSBCインド・インフラ株式オープン』がダントツで優秀であることをご報告しました。

その後読者の方から、『東京海上・インド・オーナーズ株式』について分析のご依頼があり、できれば他の銘柄とも比較してほしい、といった内容のリクエストを頂きました。

下の図はマネックス証券で『インド』で検索したものを3年のトータルリターンの高い順に並べたものです。ご覧のとおり『東京海上・インド・オーナーズ株式』よりも成績の良い銘柄が7つもありました。せっかくですので、今回はこのリストから5銘柄を新たにピックアップして比較分析することにしました。

なおトータルリターン1位の『HSBCインド・インフラ株式オープン』と2位の『UTIインドインフラ関連』は前回記事にしていますので対象外としています。こちらの記事もぜひお読みください。

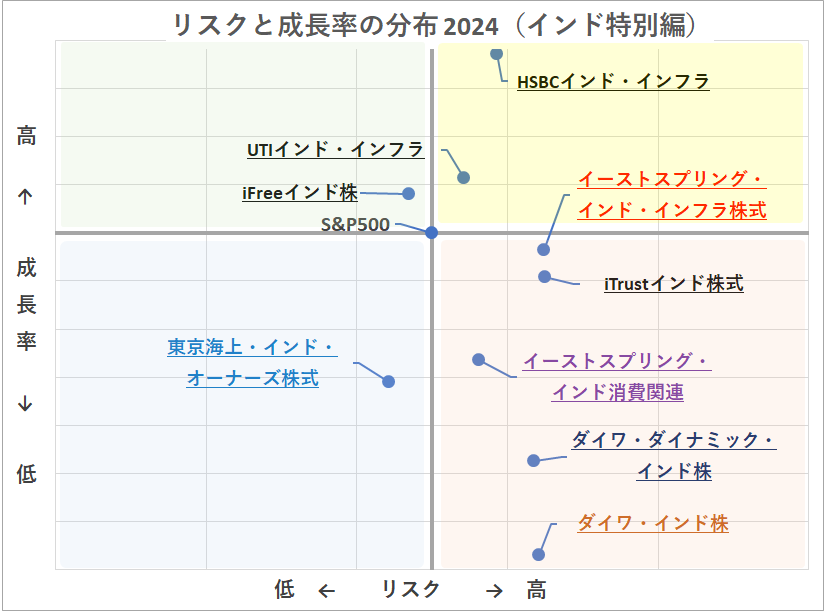

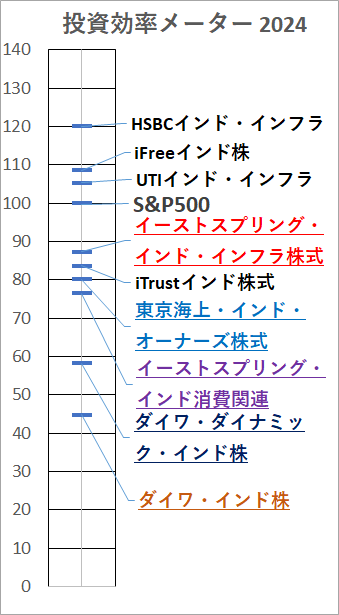

分析した結果は前回のリスクと成長率マップ、投資効率メーターに追加する形でプロットしています。インド関連の9銘柄のポジションが一目で分かるようになっていますのでご期待ください。

今回取り上げるインド株投資信託5選

今回新たに取り上げるインド株投資信託は次の5本です。

✅イーストスプリング・インド・インフラ株式

✅ダイワ・ダイナミック・インド株

✅ダイワ・インド株

✅イーストスプリング・インド消費関連

✅東京海上・インド・オーナーズ株式

なお『高成長インド・中型株式ファンド』は現在販売停止中のため対象から外しました。買えない商品をご紹介しても意味がありませんので。

基本情報

それぞれの基本情報を一覧にしました。

| イーストスプリング・インド・インフラ株式 | ダイワ・ダイナミック・インド株 | ダイワ・インド株 | イーストスプリング・インド消費関連 | 東京海上・インド・オーナーズ株式 | |

|---|---|---|---|---|---|

| 信託報酬 | 1.9497%程度 | 1.848% | 1.848% | 1.9497%程度 | 1.903% |

| 信託財産留保額 | 0.3% | 0% | 0% | 0.3% | 0.5% |

| 投資対象 | インドの金融商品取引所に上場するインフラ関連株式に投資 | インド経済の発展と消費の拡大に関連する銘柄に投資 | インドの企業の株式に投資 | 主にインドの金融商品取引所に上場する消費関連株式に投資 | インド企業のうち、経営者が実質的に主要な株主である企業の株式に投資 |

| 構成銘柄数 | 75 | 36 | 42 | 81 | 39 |

| 純資産 | 773億円 | 3,096億円 | 733億円 | 2,973億円 | 74億円 |

| 新NISA | 成長投資枠のみ対応 | ||||

約3千億円規模の純資産を持つ銘柄が2つもあり、それなりにファンがついているように見受けられます。紐解くと歴史もあるようで、『ダイワ・ダイナミック・インド株』は2007年12月に、『イーストスプリング・インド消費関連』もその直後2008年5月に設立されていました。

ちょうどリーマンショックのあたりですね。

リスクと成長率の分析

いつもの分析ですが、今回もインド特別編となります。アフターコロナ(2020年3月23日)からのデータでリスクと成長率を計算しプロットしています。

結果は『イーストスプリング・インド・インフラ株式』が前回評価を下げた『iTrustインド』を成長率でやや上回った以外は、どれも成長率が低く低調なものとなりました。ダイワの2銘柄は成長率が低すぎて、枠を拡張してようやく顔を出すレベルです。

こうしてみると『HSBCインド・インフラ株式オープン』の優秀さが際立っています。またコストの低い『iFreeインド株』(信託報酬:0.473%)もそれなりに優秀だということが分かります。

投資効率

続いて投資効率ですが、『イーストスプリング・インド・インフラ株式』が87ポイント、『東京海上・インド・オーナーズ株式』が80ポイント、『イーストスプリング・インド消費関連』が77ポイント、『ダイワ・ダイナミック・インド株』が58ポイント、『ダイワ・インド株』が45ポイントと全体的に低調な結果となりました。

まとめ

- アフターコロナの世界では『HSBCインド・インフラ株式オープン』がインド株投資としてやはりダントツに優れた投資先ということが分かりました。

- 同じ大和でも『iFreeインド株』は手数料が安い割に優秀ということが改めて分かりました。

- 『ダイワ・ダイナミック・インド株』は設立が2007年と歴史がありますが、コロナ前は一貫して低調、アフターコロナでようやく花開いた感がありますが、それはとても小さな花です。

その割に純資産額は意外と大きいことから、これまで長きにわたりインド株投資で痛い思いをし続けた人たちが大勢いたことが伺えます。

リーマン先輩のひとりごと

前回の記事『アフターコロナのインド株投資信託の選び方』では、インド株投資の明るい側面だけを見せられていたことが分かりました。同じインドで、しかもテーマ性のあるアクティブファンドでこれだけ運用成績に差があるということは、銘柄選びは慎重に慎重を期す必要がありますね。

最後にインド株へ投資する人へ贈るメッセージです。大きく当てたいならアクティブファンドの『HSBCインド・インフラ株式オープン』、痛い目に会いたくないなら『iFreeインド株』のような手数料の安いインデックス商品を選びなさい。下手なアクティブファンドを選ぶと痛い目に遭う、それがインド株投資!

コメント

コメント一覧 (1件)

こんにちは。比較コラム、ありがとうございました。

まず、かの東京海上オーナーズについては「火事場」では良かったかもしれませんが、アフターコロナでは全然だったというがよくわかりました。前の記事からすでに非NISAの資産はHSBCインドインフラに切り替えていますが、今後も東京海上は追加投資は無いかなというのが実感です。

同じインドインフラでも、HSBCとイーストスプリングでこれだけ違うのかというのも驚きました。

ダイワは・・・もう何でしょうかこれは。目論見書によると印SBI Funds Management Limitedがアドバイザーのようですがこれが悪手なのでしょうか。

インド・アジアというエリアが非常に成長していてかつ地勢的リスクもある中で、インド投信もまた流動的なのだろうとは思います。引き続き柔軟な気持ちで注目していきたいと思っております。